- تدهور سوق العمل الأمريكي بشكل أكبر مما كان يُعتقد سابقًا حتى مارس/آذار 2025.

- ترك البنك المركزي الأوروبي معدلات الفائدة المرجعية دون تغيير وقال إن السياسة النقدية في "مكان جيد".

- تؤكد أحدث بيانات التضخم الأمريكية توقعات أول خفض في أسعار الفائدة من الاحتياطي الفيدرالي هذا العام.

- يتماسك زوج يورو/دولار EUR/USD ضمن مستويات مألوفة، مع احتفاظ الثيران بالسيطرة ولكنهم على الهامش.

اختبر زوج يورو/دولار EUR/USD أسبوعًا آخر غير مثير، حيث تحوم الأسعار في محيط منطقة 1.1700. شهد الزوج تقلبات بين المكاسب والخسائر، محصورًا ضمن مستويات مألوفة وسط تكهنات حول قرار السياسة النقدية القادم من الاحتياطي الفيدرالي، المقرر الإعلان عنه يوم الأربعاء. شكك المشاركون في السوق فيما إذا كان الاحتياطي الفيدرالي سيقدم الخفض المتوقع على نطاق واسع للفائدة بمقدار 25 نقطة أساس، أو سيقرر خفضًا أكبر بواقع 50 نقطة أساس.

سوق العمل الضعيف، وإشارات مختلطة من التضخم الأمريكي

عززت الأرقام الضعيفة المتعلقة بالتوظيف احتمالات خفض أكبر في أسعار الفائدة. بعد تقرير الوظائف غير الزراعية (NFP) المخيب للآمال الذي أظهر أن الاقتصاد أضاف عددًا متواضعًا بلغ 22 ألف وظيفة جديدة في أغسطس/آب، نشرت الولايات المتحدة التقدير الأولي للمراجعة السنوية لبيانات التوظيف. في الاثني عشر شهرًا حتى مارس/آذار 2025، تم تعديل عدد الوظائف الجديدة المضافة بالخفض بمقدار 911 ألف وظيفة، مما يشير إلى أن سوق العمل كان أضعف بكثير من المتوقع سابقًا.

جاءت الأرقام المخيبة للآمال بالتزامن مع غضب الرئيس الأمريكي دونالد ترامب من عمل مكتب إحصاءات العمل (BLS). انتقد البيت الأبيض الطريقة التي يجمع بها المكتب البيانات ويبلغ عنها واستبدل مديرة المكتب بعد التقرير المخيب للآمال في يوليو/تموز. أعطت التعديلات الأخيرة السلبية ترامب سببًا للضغط على رئيس الاحتياطي الفيدرالي جيروم باول لخفض معدلات الفائدة المرجعية.

جاء الضغط الإضافي على الدولار الأمريكي من بيانات مطالبات البطالة الأسبوعية، حيث قفز عدد الأشخاص الذين قدموا طلبات للحصول على إعانات البطالة إلى 263 ألفًا في الأسبوع المنتهي في 6 سبتمبر، وهو أسوأ بكثير من 236 ألفًا السابقة و235 ألفًا المتوقعة.

ومع ذلك، يشكل التوظيف نصف قرار الاحتياطي الفيدرالي. التضخم يشكل النصف الآخر، وجاءت البيانات مختلطة. أصدر مكتب إحصاءات العمل مؤشر أسعار المنتجين (PPI) لشهر أغسطس/آب يوم الأربعاء، والذي أظهر أن التضخم السنوي عند مستويات المنتجين ارتفع بنسبة 2.6%، منخفضًا من 3.3% المسجلة في يوليو/تموز. وسجل الرقم السنوي الأساسي 2.8%، متراجعًا من 3.4% المعدلة سابقًا. على أساس شهري، انخفض مؤشر أسعار المنتجين بنسبة 0.1%. جاءت جميع الأرقام أقل من توقعات السوق، مما يشير إلى تراجع الضغوط السعرية. انخفض الدولار الأمريكي مع الخبر وسط تكهنات متجددة بأن الاحتياطي الفيدرالي قد يذهب إلى خفض بمقدار 50 نقطة أساس عندما يجتمع الأسبوع المقبل.

ومع ذلك، أظهر مؤشر أسعار المستهلك (CPI) يوم الخميس لشهر أغسطس/آب أن التضخم ظل فوق مستهدف الاحتياطي الفيدرالي. ارتفع مؤشر أسعار المستهلك السنوي إلى 2.9% في أغسطس من 2.7% في يوليو. وسجل الرقم السنوي الأساسي 3.1%، وكلاهما يتماشى مع التوقعات. على أساس شهري، ارتفع مؤشر أسعار المستهلك بنسبة 0.4% بعد الزيادة البالغة 0.2% المسجلة في يوليو/تموز.

لم تكن بيانات مؤشر أسعار المستهلك كافية للأسواق للنظر في أي شيء بخلاف خفض أسعار الفائدة القادم، لكنها أثرت على احتمالات خفض الفائدة بمقدار 50 نقطة أساس. في هذه المرحلة، يتوقع المشاركون في السوق ثلاثة تخفيضات بمقدار 25 نقطة أساس قبل نهاية العام، واحدة في كل اجتماع قادم.

البنك المركزي الأوروبي في حالة انتظار

عبر المحيط، أعلن البنك المركزي الأوروبي (ECB) عن قراره بشأن السياسة النقدية، وكما كان متوقعًا على نطاق واسع، ترك البنك المركزي معدلات الفائدة دون تغيير. في الوقت نفسه، قدم البنك المركزي الأوروبي توقعات اقتصادية جديدة، والتي أثقلت مؤقتًا على اليورو (EUR).

يرى صناع السياسة الآن أن يبلغ متوسط التضخم العام سيبلغ 2.1% في 2025، و1.7% في 2026، و1.9% في 2027. بالنسبة للتضخم باستثناء الطاقة والغذاء، يتوقعون متوسطًا قدره 2.4% في 2025، و1.9% في 2026، و1.8% في 2027. من المتوقع أن ينمو الاقتصاد بنسبة 1.2% في 2025، معدلة من 0.9% المتوقعة في يونيو/حزيران. التوقعات للنمو في 2026 أصبحت الآن أقل قليلاً، عند 1.0%، بينما تظل التوقعات لعام 2027 دون تغيير عند 1.3%.

أكدت رئيسة البنك المركزي الأوروبي كريستين لاجارد في المؤتمر الصحفي الذي أعقب الإعلان أن قرارات أسعار الفائدة "ستكون مبنية على تقييمها لآفاق التضخم والمخاطر المحيطة به، في ضوء البيانات الاقتصادية والمالية الواردة، فضلاً عن ديناميكيات التضخم الأساسي وقوة نقل السياسة النقدية،" مضيفة البيان المعتاد الذي يشير إلى أن البنك المركزي الأوروبي ليس ملتزمًا مسبقًا بمسار سياسة نقدية معينة.

بالإضافة إلى ذلك، أشارت لاغارد إلى أن عملية خفض معدل التضخم قد انتهت، وأن البنك المركزي في "وضع جيد"، مما يشير إلى نهاية دورة التيسير النقدي. بالطبع، أكدت أن البنك المركزي الأوروبي مستعد للتحرك إذا لزم الأمر، ولكن مع استقرار التضخم حول هدف البنك المركزي البالغ 2%، يبدو من غير المحتمل أن يحتاج البنك المركزي الأوروبي إلى التدخل.

بجانب البنك المركزي الأوروبي، أكدت ألمانيا مؤشر أسعار المستهلكين المنسق عند %2.1 على أساس سنوي في أغسطس كما تم تقديره سابقًا، بينما نشرت منطقة اليورو مؤشر سينتكس لثقة المستثمر، الذي سجل -9.2 في سبتمبر/أيلول، مما زاد من تدهور الرقم السابق البالغ -3.7 في أغسطس/آب.

قرار الاحتياطي الفيدرالي والمزيد

سيعلن الاحتياطي الفيدرالي عن قراره بشأن السياسة النقدية بعد اجتماع لمدة يومين يوم الأربعاء. على الرغم من التضخم الثابت، فإن ضعف سوق العمل يمنح بشكل كبير خفضًا في سعر الفائدة بمقدار 25 نقطة أساس، والذي تم تسعيره بالكامل في هذه المرحلة. لا يزال التضخم فوق الهدف، ومن المحتمل أن تبقي تعريفات ترامب الأمور على هذا النحو، ولكن الوضع الوظيفي يثقل بوضوح على مسؤولي الاحتياطي الفيدرالي.

علاوة على ذلك، ألمح رئيس الاحتياطي الفيدرالي جيروم باول إلى تخفيضات أسعار الفائدة القادمة. قال باول في خطابه السنوي في جاكسون هول في أغسطس: "مع بقاء السياسة في منطقة تقييدية، قد يتطلب الوضع الأساسي وتوازن المخاطر المتغير تعديل موقف سياستنا".

قد يكون للقرار نفسه أثر محدود على الأسواق المالية إذا قدم الاحتياطي الفيدرالي خفض سعر الفائدة المتوقع بمقدار 25 نقطة أساس. سيتطلع المتعاملون في السوق إلى الحصول على تلميحات حول القرارات المستقبلية، وتأكيد أن المزيد من تخفيضات الأسعار قادمة في أكتوبر/تشرين الأول وديسمبر/كانون الأول. من المحتمل أن تؤثر السيناريوهات المتساهلة على الدولار الأمريكي.

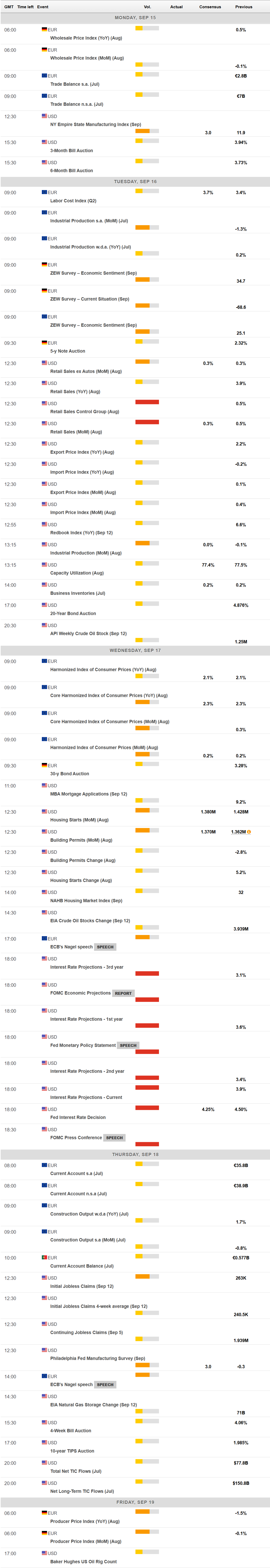

بخلاف قرار الاحتياطي الفيدرالي، ستتضمن أجندة الاقتصاد الكلي بعض البيانات ذات الصلة على مدار الأسبوع. ستكشف الولايات المتحدة عن مبيعات التجزئة لشهر أغسطس يوم الثلاثاء، عندما ستقوم ألمانيا أيضًا بالإبلاغ عن مؤشر ZEW للثقة الاقتصادية لشهر سبتمبر. في وقت لاحق من الأسبوع، ستصدر منطقة اليورو التقدير النهائي لمؤشر أسعار المستهلكين المنسق لشهر أغسطس، المتوقع تأكيده عند 2.1%.

التوقعات الفنية لزوج يورو/دولار EUR/USD

يظهر الرسم البياني الأسبوعي لزوج يورو/دولار EUR/USD أنه يستمر في التماسك ضمن مستويات مألوفة، محتفظًا بموقف محايد إلى صعودي. يتطور الزوج فوق المتوسط المتحرك البسيط 20 الصعودي بشكل طفيف، والذي يقف عند حوالي 1.1560.

بينما يهدف المتوسط المتحرك البسيط 100 إلى الأعلى فوق المتوسط المتحرك البسيط 200 الثابت، وكلاهما بعيد عن المتوسط الأقصر. أخيرًا، احتفظت المؤشرات الفنية بمستويات بلا اتجاه ضمن مستويات إيجابية، مما يبقي المخاطر مائلة نحو الاتجاه الصعودي دون تأكيد تقدم قادم.

على أساس يومي، الصورة الفنية مشابهة إلى حد كبير. يتطور زوج يورو/دولار EUR/USD فوق جميع متوسطاته المتحركة، مع المتوسط المتحرك البسيط 20 الذي يفتقر للاتجاه يوفر دعمًا ديناميكيًا عند حوالي 1.1670. بينما يستمر المتوسط المتحرك البسيط 100 في فقدان قوته الصعودية، بالكاد يهدف إلى الأعلى في منطقة 1.1540. ارتد مؤشر الزخم من خط الوسط، لكنه لا يزال قريبًا منه، بينما يفتقر مؤشر القوة النسبية (RSI) للاتجاه قرب 55، وجميعها تعكس غياب المتابعة.

يأتي أعلى مستوى أسبوعي عند 1.1780 كمقاومة فورية قبل أعلى مستوى للعام عند 1.1830. تكشف المكاسب الإضافية عن مستوى 1.1900 في طريقها نحو الحاجز النفسي 1.2000. يمكن العثور على الدعم عند 1.1660، وهو أدنى مستوى أسبوعي، يليه المنطقة الأكثر أهمية 1.1590. يجب أن يفتح الاختراق الواضح دون هذه المنطقة الباب لاختبار مستوى 1.1500.

أسئلة شائعة عن البنك الاحتياطي الفيدرالي

يتم تشكيل السياسة النقدية في الولايات المتحدة من قبل البنك الاحتياطي الفيدرالي Fed. يتولى البنك الاحتياطي الفيدرالي Fed مهمتين: تحقيق استقرار الأسعار وتعزيز التشغيل الكامل للعمالة. الأداة الأساسية لتحقيق هذه الأهداف هي تعديل معدلات الفائدة. عندما ترتفع الأسعار بسرعة كبيرة للغاية ويكون التضخم أعلى من مستهدف البنك الاحتياطي الفيدرالي Fed البالغ 2٪، فإنه يرفع معدلات الفائدة، مما يؤدي إلى زيادة تكاليف الاقتراض في جميع أنحاء الاقتصاد. يؤدي هذا إلى دولار أمريكي USD أقوى لأنه يجعل الولايات المتحدة مكانًا أكثر جاذبية للمستثمرين الدوليين لحفظ أموالهم. عندما ينخفض التضخم إلى أقل من 2% أو عندما يكون معدل البطالة مرتفعًا جدًا، قد يخفض البنك الاحتياطي الفيدرالي Fed معدلات الفائدة من أجل تشجيع الاقتراض، مما يضغط على الدولار.

يعقد البنك الاحتياطي الفيدرالي Fed ثمانية اجتماعات للسياسة سنويًا، حيث تقوم اللجنة الفيدرالية FOMC بتقييم الأوضاع الاقتصادية واتخاذ قرارات السياسة النقدية. يحضر اجتماع اللجنة الفيدرالية FOMC اثني عشر مسؤولاً من البنك الاحتياطي الفيدرالي Fed - الأعضاء السبعة في مجلس المحافظين، رئيس فرع البنك الاحتياطي الفيدرالي Fed في نيويورك وأربعة من رؤساء البنك الاحتياطي الإقليميين الأحد عشر المتبقين، الذين يخدمون لمدة عام واحد على أساس التناوب.

في الحالات القصوى، قد يلجأ الاحتياطي الفيدرالي إلى سياسة تُسمى التيسير الكمي QE. التيسير الكمي هو العملية التي من خلالها يقوم البنك الاحتياطي الفيدرالي Fed بزيادة تدفقات الائتمان بشكل كبير في نظام مالي عالق. هذا يمثل إجراء سياسي غير قياسي يُستخدم أثناء الأزمات أو عندما يكون التضخم منخفضًا للغاية. لقد كان السلاح المفضل للبنك الاحتياطي الفيدرالي Fed خلال الأزمة المالية الكبرى في عام 2008. يتضمن ذلك قيام البنك الاحتياطي الفيدرالي Fed بطباعة مزيد من الدولارات ويستخدمها في شراء سندات عالية الجودة من المؤسسات المالية. عادة ما يؤدي التيسير الكمي إلى إضعاف الدولار الأمريكي.

التشديد الكمي QT هو العملية العكسية للتيسير الكمي QE، حيث يتوقف الاحتياطي الفيدرالي عن شراء السندات من المؤسسات المالية ولا يُعيد استثمار رأس المال من السندات المستحقة التي يحتفظ بها من أجل شراء سندات جديدة. عادة ما يكون هذا إيجابيًا لقيمة الدولار الأمريكي.

إخلاء المسؤولية: تحتوي المعلومات الواردة في هذه الصفحات على بيانات تطلعية تنطوي على مخاطر وشكوك. إن الأسواق والأدوات المذكورة في هذه الصفحة هي لأغراض إعلامية فقط ولا يجب أن تظهر بأي شكل من الأشكال كتوصية لشراء أو بيع هذه الأوراق المالية. يجب عليك القيام بأبحاثك الخاصة قبل اتخاذ أي قرارات الاستثمار. لا تضمن FXStreet بأي حال من الأحوال أن تكون هذه المعلومات خالية من الأخطاء أو والمغالطات أو الأخطاء المادية. كما لا يضمن أن هذه المعلومات ذات طبيعة مناسبة. الاستثمار في الفوركس ينطوي على قدر كبير من المخاطر ، بما في ذلك فقدان كل أو جزء من الاستثمار الخاص بك ، فضلا عن التوترات. تقع على عاتقك جميع المخاطر والخسائر والتكاليف المرتبطة بالاستثمار، بما في ذلك الخسارة الإجمالية لرأس المال.

آخر التحليلات

اختيارات المحررين

التوقعات الأسبوعية للدولار الأمريكي: عند مفترق طرق؛ الفيدرالي ثابت، والرسوم الجمركية في تغير دائم

كانت تداولات الدولار الأمريكي تفتقر لاتجاه واضح هذا الأسبوع. تحول التركيز مرة أخرى نحو عدم اليقين التجاري والتوترات الجيوسياسية. ستكون بيانات الوظائف غير الزراعية ومؤشرات مديري المشتريات لشهر فبراير/شباط محط الاهتمام الأسبوع المقبل.

التوقعات الأسبوعية للبيتكوين: شهر آخر من الخسائر، وقد مضى خمسة

استقر سعر البيتكوين عند 67300 دولار يوم الجمعة، متماسكًا قرب المتوسط المتحرك الأسي لمدة 200 أسبوع عند 68000 دولار. تظهر البيانات التاريخية حدثًا نادرًا سجلت فيه البيتكوين خسارتين شهريتين متتاليين منذ مطلع العام.

التوقعات الأسبوعية للذهب: هبوط عوائد السندات الأمريكية والجيوسياسية تدعم صمود الذهب/الدولار XAU/USD

حقق الذهب مكاسب أسبوعية، مدعومًا بالتطورات الجيوسياسية وانخفاض العوائد الأمريكية. تشير التوقعات الفنية إلى تحيز صعودي، لكنها تفتقر إلى الزخم. سيركز المستثمرون على التطورات الجيوسياسية وإصدارات البيانات الأمريكية الرئيسية.

البيتكوين والإيثيريوم والريبل تتماسك مع ميل صعودي حذر على المدى القصير

تتجمع البيتكوين والإيثيريوم والريبل بالقرب من مناطق فنية رئيسية يوم الجمعة، مما يظهر علامات خفيفة على الاستقرار بعد تقلبات حديثة. تظل البيتكوين فوق 67000 دولار على الرغم من الخسائر الطفيفة حتى الآن هذا الأسبوع، بينما يتأرجح الإيثيريوم حول 2000 دولار بعد رفضه بالقرب من حد التماسك العلوي له.

التوقعات الأسبوعية للدولار الأمريكي: عند مفترق طرق؛ الفيدرالي ثابت، والرسوم الجمركية في تغير دائم

كانت تداولات الدولار الأمريكي تفتقر لاتجاه واضح هذا الأسبوع. تحول التركيز مرة أخرى نحو عدم اليقين التجاري والتوترات الجيوسياسية. ستكون بيانات الوظائف غير الزراعية ومؤشرات مديري المشتريات لشهر فبراير/شباط محط الاهتمام الأسبوع المقبل.