توضح أحدث تقارير مراكز التداول الصادرة عن لجنة تداول السلع الآجلة CFTC للأسبوع المنتهي في 20 مايو إعادة تسعير المستثمرين لمسار أسعار الفائدة المحتمل من الاحتياطي الفيدرالي في أعقاب انخفاض التضخم في الولايات المتحدة في أبريل، على الرغم من أن هذه القراءات لا تزال لا تكشف عن أي تأثير من التعريفات الجمركية وبيانات متناقضة من الأساسيات. في هذه الأثناء، واصل المشاركون في السوق دراسة الاتفاقيات التجارية المعلنة حديثًا بين الولايات المتحدة والصين، وكذلك بين الولايات المتحدة والمملكة المتحدة.

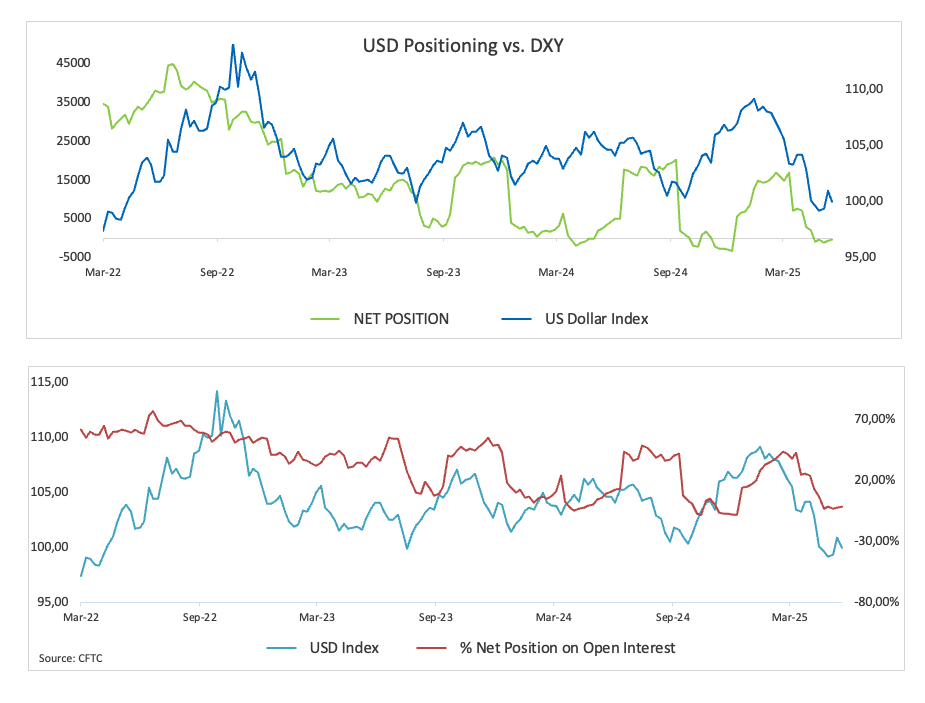

انخفضت صفقات البيع الصافية المضاربة على الدولار الأمريكي (USD) إلى أدنى مستوياتها خلال ثلاثة أسابيع عند أكثر من 500 عقد، على الرغم من زيادة الفائدة المفتوحة. بدأ مؤشر الدولار الأمريكي (DXY) في التراجع من أعلى مستوياته الشهرية بالقرب من مستوى 102.00، مما يضع منطقة الصراع النفسية عند 100.00 للاختبار مرة أخرى.

انخفضت صفقات الشراء الصافية غير التجارية في اليورو (EUR) من أعلى مستوياتها في عدة أشهر إلى أدنى مستوى لها في الأسابيع الأربعة الماضية، عند 74.5 ألف عقد. في هذه الأثناء، خفض المتداولون التجاريون، وخاصة صناديق التحوط، صفقات البيع الصافية إلى أدنى مستوياتها في عدة أسابيع عند حوالي 126.8 ألف عقد. واصلت الفائدة المفتوحة الارتفاع، لتصل إلى حوالي 760 ألف عقد. على الرغم من الانخفاض في الموقف الصعودي، تمكن زوج اليورو/دولار EUR/USD من مواصلة ارتفاعه بعيدًا عن 1.1200، بعد أن سجل أدنى مستوى له عند 1.1060 في الأسبوع السابق.

خفض المضاربون صفقات الشراء الصافية في الين الياباني (JPY) إلى أدنى مستوى لها في ستة أسابيع عند حوالي 167.3 ألف عقد. في الوقت نفسه، خفض المتداولون التجاريون صفقات البيع الصافية إلى أكثر من 181 ألف عقد، بينما ارتفعت الفائدة المفتوحة إلى أعلى مستوياتها في أسبوعين بأكثر من 367 ألف عقد. في هذه الأثناء، ظل زوج الدولار الأمريكي/الين الياباني USD/JPY عند أدنى مستوى له في عدة أيام، متراجعًا إلى منطقة 144.00.

تراجعت حيازات الشراء الصافية في الجنيه الإسترليني (GBP) إلى أدنى مستوياتها خلال ثلاثة أسابيع عند حوالي 24 ألف عقد، تليها زيادة طفيفة في الفائدة المفتوحة. وسع زوج الجنيه الإسترليني/دولار GBP/USD انتعاشه البطيء من أدنى مستويات مايو بالقرب من 1.3170، متحديًا مرة أخرى حاجز 1.3400 وسط تحسن في المزاج والأساسيات الإيجابية في المملكة المتحدة.

وصلت صفقات الشراء الصافية المضاربة في الذهب إلى أعلى مستوياتها في أربعة أسابيع عند حوالي 164 ألف عقد، تليها زيادة مقبولة في الفائدة المفتوحة. بعد أن سجلت أدنى مستوى بالقرب من حاجز 3,120 دولار للأونصة، انتعشت أسعار المعدن الأصفر إلى مستوى 3,300 دولار، مدعومة بعدم اليقين المتجدد بشأن التعريفات والتوترات الجيوسياسية.

رفع المتعاملون غير التجاريين رهاناتهم الصافية على خام غرب تكساس الوسيط WTI إلى مستويات لم تُشاهد منذ فبراير، بإجمالي حوالي 186.5 ألف عقد. ومع ذلك، تزامن هذا التحرك مع انخفاض إلى أدنى مستوياتها في عدة أسابيع في الفائدة المفتوحة. ظلت أسعار المؤشر الأمريكي متقلبة حول 62.00 دولار، تتبع عن كثب التطورات في السياسة التجارية الأمريكية والجغرافيا السياسية ونوايا أوبك+ لزيادة الإنتاج.

الدولار الأمريكي FAQs

الدولار الأمريكي USD هو العملة الرسمية للولايات المتحدة الأمريكية، والعملة "الفعلية" لعدد كبير من البلدان الأخرى، حيث يتم تداوله إلى جانب الأوراق النقدية المحلية. هو العملة الأكثر تداولًا في العالم، حيث يمثل أكثر من 88٪ من إجمالي حجم تداول العملات الأجنبية العالمي، أو ما متوسطه 6.6 تريليون دولار من المعاملات يوميًا، وفقًا لبيانات من عام 2022. بعد الحرب العالمية الثانية، تولى الدولار الأمريكي زمام الأمور من الجنيه الاسترليني كعملة احتياطية في العالم. خلال معظم تاريخه، كان الدولار الأمريكي مدعومًا من الذهب، حتى اتفاقية بريتون وودز في عام 1971 عندما اختفى معيار الذهب.

العامل الأكثر أهمية الذي يؤثر على قيمة الدولار الأمريكي هو السياسة النقدية، والتي يشكلها البنك الاحتياطي الفيدرالي Fed. يتولى البنك الاحتياطي الفيدرالي Fed مهمتين: تحقيق استقرار الأسعار (السيطرة على التضخم) وتعزيز التشغيل الكامل للعمالة. الأداة الأساسية لتحقيق هذين الهدفين هي تعديل معدلات الفائدة. عندما ترتفع الأسعار بسرعة كبيرة ويكون التضخم أعلى من مستهدف البنك الاحتياطي الفيدرالي Fed البالغ 2٪، فإن البنك الاحتياطي الفيدرالي Fed سوف يرفع معدلات الفائدة، مما يساعد قيمة الدولار الأمريكي. عندما ينخفض التضخم إلى أقل من 2% أو عندما يكون معدل البطالة مرتفعًا جدًا، قد يقوم البنك الاحتياطي الفيدرالي Fed بتخفيض معدلات الفائدة، مما يضغط على الدولار.

في الحالات القصوى، يمكن للاحتياطي الفيدرالي أيضًا طباعة مزيد من الدولارات وتفعيل التيسير الكمي QE. التيسير الكمي هو العملية التي من خلالها يقوم البنك الاحتياطي الفيدرالي Fed بزيادة تدفق الائتمان بشكل كبير في نظام مالي عالق. هو إجراء سياسي غير قياسي يستخدم عندما يجف الائتمان لأن البنوك لن تقرض بعضها البعض (بسبب الخوف من تخلف الطرف المقابل عن السداد). هو الملاذ الأخير عندما يكون من غير المرجح أن يؤدي خفض معدلات الفائدة ببساطة إلى تحقيق النتيجة الضرورية. لقد كان السلاح المفضل لدى البنك الاحتياطي الفيدرالي Fed لمكافحة أزمة الائتمان التي حدثت خلال الأزمة المالية الكبرى في عام 2008. يتضمن ذلك قيام البنك الاحتياطي الفيدرالي Fed بطباعة مزيد من الدولارات واستخدامها في شراء سندات الحكومة الأمريكية في الغالب من المؤسسات المالية. يؤدي التيسير الكمي عادةً إلى إضعاف الدولار الأمريكي.

التشديد الكمي QT هو العملية العكسية التي بموجبها يتوقف البنك الاحتياطي الفيدرالي Fed عن شراء السندات من المؤسسات المالية ولا يُعيد استثمار رأس المال من السندات المستحقة التي يحتفظ بها في مشتريات جديدة. عادة ما يكون إيجابيًا بالنسبة للدولار الأمريكي.

إخلاء المسؤولية: تحتوي المعلومات الواردة في هذه الصفحات على بيانات تطلعية تنطوي على مخاطر وشكوك. إن الأسواق والأدوات المذكورة في هذه الصفحة هي لأغراض إعلامية فقط ولا يجب أن تظهر بأي شكل من الأشكال كتوصية لشراء أو بيع هذه الأوراق المالية. يجب عليك القيام بأبحاثك الخاصة قبل اتخاذ أي قرارات الاستثمار. لا تضمن FXStreet بأي حال من الأحوال أن تكون هذه المعلومات خالية من الأخطاء أو والمغالطات أو الأخطاء المادية. كما لا يضمن أن هذه المعلومات ذات طبيعة مناسبة. الاستثمار في الفوركس ينطوي على قدر كبير من المخاطر ، بما في ذلك فقدان كل أو جزء من الاستثمار الخاص بك ، فضلا عن التوترات. تقع على عاتقك جميع المخاطر والخسائر والتكاليف المرتبطة بالاستثمار، بما في ذلك الخسارة الإجمالية لرأس المال.

آخر التحليلات

اختيارات المحررين

التوقعات الأسبوعية للدولار الأمريكي: عند مفترق طرق؛ الفيدرالي ثابت، والرسوم الجمركية في تغير دائم

كانت تداولات الدولار الأمريكي تفتقر لاتجاه واضح هذا الأسبوع. تحول التركيز مرة أخرى نحو عدم اليقين التجاري والتوترات الجيوسياسية. ستكون بيانات الوظائف غير الزراعية ومؤشرات مديري المشتريات لشهر فبراير/شباط محط الاهتمام الأسبوع المقبل.

التوقعات الأسبوعية للبيتكوين: شهر آخر من الخسائر، وقد مضى خمسة

استقر سعر البيتكوين عند 67300 دولار يوم الجمعة، متماسكًا قرب المتوسط المتحرك الأسي لمدة 200 أسبوع عند 68000 دولار. تظهر البيانات التاريخية حدثًا نادرًا سجلت فيه البيتكوين خسارتين شهريتين متتاليين منذ مطلع العام.

التوقعات الأسبوعية للذهب: هبوط عوائد السندات الأمريكية والجيوسياسية تدعم صمود الذهب/الدولار XAU/USD

حقق الذهب مكاسب أسبوعية، مدعومًا بالتطورات الجيوسياسية وانخفاض العوائد الأمريكية. تشير التوقعات الفنية إلى تحيز صعودي، لكنها تفتقر إلى الزخم. سيركز المستثمرون على التطورات الجيوسياسية وإصدارات البيانات الأمريكية الرئيسية.

البيتكوين والإيثيريوم والريبل تتماسك مع ميل صعودي حذر على المدى القصير

تتجمع البيتكوين والإيثيريوم والريبل بالقرب من مناطق فنية رئيسية يوم الجمعة، مما يظهر علامات خفيفة على الاستقرار بعد تقلبات حديثة. تظل البيتكوين فوق 67000 دولار على الرغم من الخسائر الطفيفة حتى الآن هذا الأسبوع، بينما يتأرجح الإيثيريوم حول 2000 دولار بعد رفضه بالقرب من حد التماسك العلوي له.

التوقعات الأسبوعية للدولار الأمريكي: عند مفترق طرق؛ الفيدرالي ثابت، والرسوم الجمركية في تغير دائم

كانت تداولات الدولار الأمريكي تفتقر لاتجاه واضح هذا الأسبوع. تحول التركيز مرة أخرى نحو عدم اليقين التجاري والتوترات الجيوسياسية. ستكون بيانات الوظائف غير الزراعية ومؤشرات مديري المشتريات لشهر فبراير/شباط محط الاهتمام الأسبوع المقبل.