- يتوقع الاقتصاديون أن يصل التضخم إلى 7٪ على أساس سنوي في التقرير النهائي لعام 2021.

- الضغط السياسي حول التضخم يجعل الأسعار الرئيسية أكثر أهمية من مؤشر أسعار المستهلكين الأساسي في هذه المرحلة.

- لدى الدولار الأمريكي مجال للارتفاع مع تزايد احتمالات رفع سعر الفائدة في مارس/آذار.

- يشكل انخفاض أسعار البنزين خطرًا هبوطيًا.

تجاهل الأساس؛ نادرًا ما تكون هذه هي الرسالة للمتداولين عندما يواجهون بيانات التضخم الأمريكية، لكن الزمن يتحول. يأتي التقرير النهائي لمؤشر أسعار المستهلك لعام 2021 في الوقت الذي تنتشر فيه "صدمات ارتفاع الأسعار" في جميع أنحاء أمريكا، مما يجعلها في طليعة النقاش السياسي.

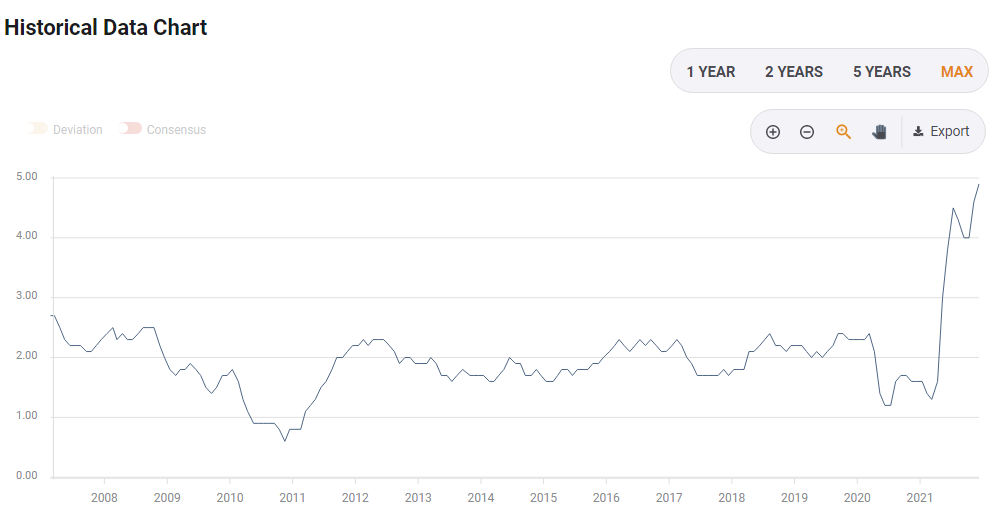

ارتفع مؤشر أسعار المستهلكين الرئيسي بنسبة 6.8٪ على أساس سنوي في نوفمبر/تشرين الثاني، وهو أعلى مستوى منذ أوائل الثمانينيات من القرن الماضي، بينما سجل مؤشر أسعار المستهلكين الأساسي - الذي يستثني أسعار المواد الغذائية والطاقة المتقلبة - 4.9٪ على أساس سنوي. هذا الرقم الأساسي أعلى بكثير من متوسط هدف الاحتياطي الفيدرالي البالغ 2٪. وكلما طالت مدة استمراره، أصبح من الصعب إقناع الجمهور بأن التضخم الحالي يعوض ارتفاعات الأسعار الضعيفة السابقة.

المصدر: FXStreet

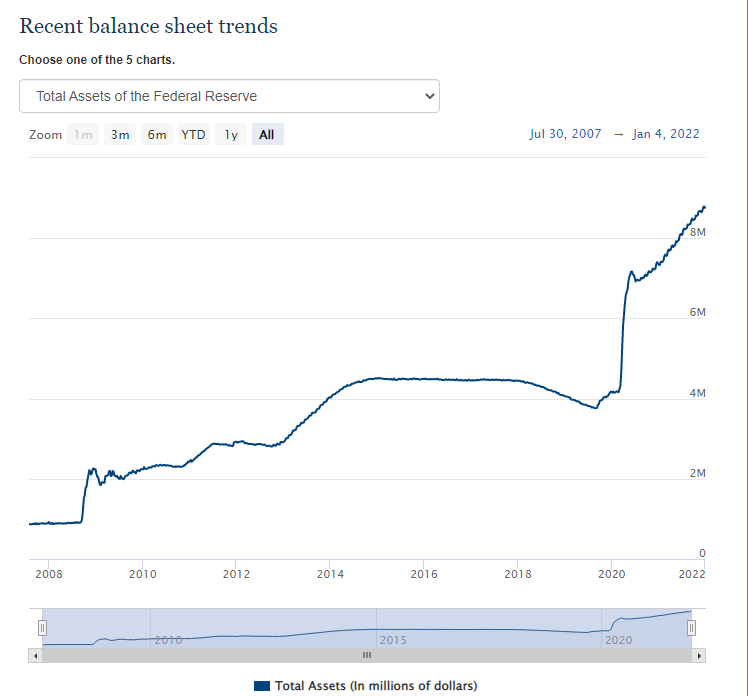

غير رئيس بنك الاحتياطي الفيدرالي جيروم باول لهجته، وقال إن الوقت قد حان للتخلي عن مصطلح "مؤقت" لوصف التضخم. كما تصرف بالإعلان عن التقليص التدريجي في مشتريات السندات ثم مضاعفة وتيرتها. يعتمد توقيت أول رفع لسعر الفائدة بعد الوباء - وتخفيض الميزانية العمومية للاحتياطي الفيدرالي البالغة 8.7 تريليون دولار - بشكل كبير على أرقام مؤشر أسعار المستهلكين (CPI).

يعني الضغط السياسي أن التضخم الرئيسي أصبح أكثر أهمية من مؤشر أسعار المستهلكين الأساسي، حتى بالنسبة لمجلس الاحتياطي الفيدرالي. لم تتم إعادة ترشيح باول رسميًا لولاية ثانية بعد، وهو يسعى للحصول على دعم واسع من المشرعين - وهو أمر من شأنه أن يمنحه مزيدًا من المصداقية لدى الجمهور.

تعهد الرئيس جو بايدن بمحاربة ارتفاع التضخم وسط ضغوط متزايدة من الناخبين وانتقادات من الجمهوريين. قبل الإصدار السابق، سارع البيت الأبيض بالقول إن أرقام التضخم لشهر نوفمبر لم تعكس انخفاضًا في أسعار البنزين. سيوضع هذا القول تحت الاختبار الآن.

تشير الأجندة الاقتصادية إلى زيادة شهرية في مؤشر أسعار المستهلكين الرئيسي بنسبة 0.4٪، أي نصف المعدل 0.8٪ المسجل في نوفمبر. يرى الإجماع أن الانخفاض في أسعار الوقود كعامل معتدل على الزيادات الشهرية، وليس كعامل من شأنه أن يدفع مؤشر أسعار المستهلكين للانخفاض.

سنويًا، ترتفع التوقعات من 6.8٪ إلى 7٪. من المحتمل أن يؤدي الوصول إلى هذا الرقم الصحيح والرمزي - أو تجاوزه - في النهاية إلى رفع سعر الفائدة في مارس. إن التحرك في وقت مبكر يفتح الباب أمام أربع زيادات في تكاليف الاقتراض في عام 2022. وسيعني ذلك أيضًا ضغطًا سريعًا على الميزانية العمومية للاحتياطي الفيدرالي.

المصدر: الاحتياطي الفيدرالي

من شأن هذا أن يخيف المستثمرين ويرسل الدولار الأمريكي إلى الارتفاع. بدلاً من شراء السندات بالدولارات المسكوكة حديثًا، سوف يتحول بنك الاحتياطي الفيدرالي إلى بيع السندات، وسحب الأموال بشكل فعال من الأسواق. قلة الدولارات تعني عملة أقوى.

من ناحية أخرى، إذا ارتفع التضخم إلى 6.9٪ أو حتى امتنع عن الارتفاع، فقد يعاني الدولار. سيُظهر، مؤقتًا على الأقل، أن التضخم قد هدأ. قد يكون هذا غير كافٍ لمنع الاحتياطي الفيدرالي من رفع المعدلات في مارس، ولكنه كاف لتوفير بعض الهدوء.

لا يزال مؤشر أسعار المستهلكين الأساسي مهمًا، خاصةً إذا انحرف بشكل كبير عن المتوقع بنسبة 5.4٪. مستوى 6٪ بوتيرة تقترب من هذا الرقم سيكون إيجابيًا للدولار، في حين أن أي شيء أقرب إلى 5٪ يمكن أن يثقل كاهل الدولار. ومع ذلك، فإن الأهمية الكبيرة التي تشير إلى أن التضخم يعني الآن التضخم الرئيسي أكثر أهمية.

استنتاج

سوف يتصدر التضخم الرئيسي بنسبة 7٪ عناوين الأخبار، كما أنه سيدعم الدولار للارتفاع، في حين أن حدوث خطأ صغير قد يؤدي إلى ارتفاع في الأسهم ويؤثر سلبًا على الدولار الأمريكي.

إخلاء المسؤولية: تحتوي المعلومات الواردة في هذه الصفحات على بيانات تطلعية تنطوي على مخاطر وشكوك. إن الأسواق والأدوات المذكورة في هذه الصفحة هي لأغراض إعلامية فقط ولا يجب أن تظهر بأي شكل من الأشكال كتوصية لشراء أو بيع هذه الأوراق المالية. يجب عليك القيام بأبحاثك الخاصة قبل اتخاذ أي قرارات الاستثمار. لا تضمن FXStreet بأي حال من الأحوال أن تكون هذه المعلومات خالية من الأخطاء أو والمغالطات أو الأخطاء المادية. كما لا يضمن أن هذه المعلومات ذات طبيعة مناسبة. الاستثمار في الفوركس ينطوي على قدر كبير من المخاطر ، بما في ذلك فقدان كل أو جزء من الاستثمار الخاص بك ، فضلا عن التوترات. تقع على عاتقك جميع المخاطر والخسائر والتكاليف المرتبطة بالاستثمار، بما في ذلك الخسارة الإجمالية لرأس المال.

آخر التحليلات

اختيارات المحررين

الشتاء قادم: حرب الشرق الأوسط وصدمة النفط، هل يعود التضخم؟

أصبح تصاعد الحرب في الشرق الأوسط بسرعة يشكل أزمة اقتصادية عالمية. يعيد ارتفاع أسعار النفط إحياء مخاوف التضخم في وقت كانت فيه البنوك المركزية تعتقد أن أسوأ صدمة سعرية قد مرت. أوروبا - التي لا تزال هشة بعد أزمة الطاقة بين روسيا وأوكرانيا - قد تجد نفسها مرة أخرى في مركز التداعيات. لكن لا يهم كثيرًا في أي ركن من العالم تعيش.. فالفوضى المستمرة ستؤثر عليك.

التوقعات الأسبوعية للبيتكوين: التوترات في الشرق الأوسط وزيادة أسعار النفط يضغطان على البيتكوين

تواجه البيتكوين ضغوطًا من ارتفاع أسعار النفط بعد تصاعد الحرب الأمريكية-الإسرائيلية مع إيران. يخشى المتداولون موجة بيع في البيتكوين بعد أن بدأت مؤسسات مرتبطة بشتاء العملات المشفرة في عام 2022 بنقل عملات البيتكوين إلى منصات تداول مؤسسية.

التوقعات الأسبوعية للذهب: أزمة الشرق الأوسط تفشل في رفع الذهب مقابل الدولار XAU/USD

فشل الذهب في تحقيق مكاسب للأسبوع الرابع على التوالي على الرغم من افتتاح الأسبوع بفجوة صعودية. تشير التوقعات الفنية للمدى القريب إلى فقدان الزخم الصعودي. سيظل تركيز المستثمرين منصبًا على أزمة الشرق الأوسط والبيانات الأمريكية.

لماذا لا تنهار البيتكوين بسبب حرب إيران؟

بعد أن ضربت الولايات المتحدة وإسرائيل إيران، كان هناك توافق بين معظم الخبراء على أن البيتكوين وسوق العملات المشفرة سيشهدان جولة أخرى من الانخفاضات الحادة. حسنًا، لم يحدث ذلك. وبعد حوالي أسبوع، يبدو أن العملات المشفرة تتجاوز العاصفة بشكل أفضل بكثير من فئات الأصول الأخرى التي تعتبر عالية المخاطر.

الشتاء قادم: حرب الشرق الأوسط وصدمة النفط، هل يعود التضخم؟

أصبح تصاعد الحرب في الشرق الأوسط بسرعة يشكل أزمة اقتصادية عالمية. يعيد ارتفاع أسعار النفط إحياء مخاوف التضخم في وقت كانت فيه البنوك المركزية تعتقد أن أسوأ صدمة سعرية قد مرت. أوروبا - التي لا تزال هشة بعد أزمة الطاقة بين روسيا وأوكرانيا - قد تجد نفسها مرة أخرى في مركز التداعيات. لكن لا يهم كثيرًا في أي ركن من العالم تعيش.. فالفوضى المستمرة ستؤثر عليك.